Nel 2026 è pienamente operativo il Piano Transizione 5.0, una delle più ambiziose misure fiscali introdotte dal Governo italiano per accompagnare le imprese verso un modello di sviluppo sostenibile, digitale ed efficiente dal punto di vista energetico.

Sommario

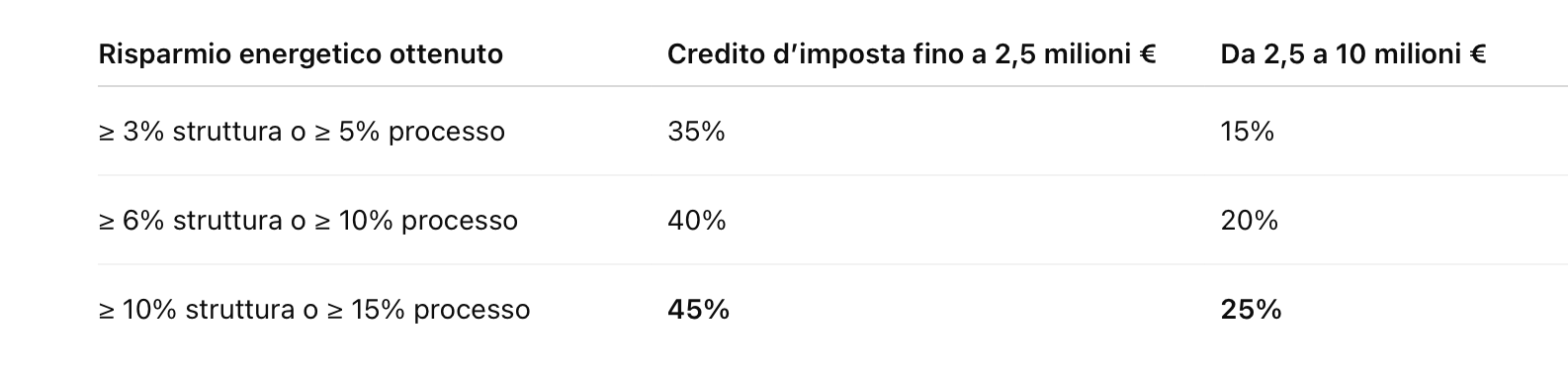

Grazie a un sistema di crediti d’imposta modulati in base al risparmio energetico ottenuto, anche gli stabilimenti balneari possono finalmente accedere a una leva fiscale potente e concreta. Investendo in tecnologie 4.0, impianti fotovoltaici, software gestionali o sistemi di monitoraggio dei consumi, è possibile ottenere fino al 45% di credito d’imposta su spese sostenute tra il 1° gennaio 2024 e il 31 dicembre 2025, con un tetto massimo agevolabile di 10 milioni di euro.

Non si tratta solo di rinnovare gli impianti, ma di avviare una vera transizione energetica e digitale, con vantaggi tangibili: meno costi operativi, più efficienza, maggiore attrattività sul mercato e un risparmio fiscale immediato, utilizzabile già nel 2026 in compensazione.

In questo vediamo quali investimenti sono ammessi, come si misura il risparmio energetico, quali sono i requisiti tecnici e documentali, come uno stabilimento balneare può sfruttare al massimo l’incentivo e infine, i riferimenti normativi aggiornati, scadenze e cumulabilità.

Una guida pratica e aggiornata per trasformare l’obbligo di rinnovamento in opportunità di risparmio e innovazione, nel pieno rispetto della legge.

Requisiti di accesso

Il credito d’imposta Transizione 5.0, attivo per gli investimenti effettuati nel biennio 2024-2025, è una misura contenuta nel Decreto Legge PNRR-quater (DL 19/2024, convertito in Legge 56/2024), attuato con Decreto attuativo MIMIT pubblicato nel 2025. L’obiettivo della misura è duplice: accelerare la transizione digitale ed energetica delle imprese italiane, premiando con incentivi fiscali gli investimenti in tecnologie 4.0 e sistemi ad alta efficienza energetica.

Per poter accedere al credito, le imprese — inclusi gli stabilimenti balneari — devono soddisfare i seguenti requisiti fondamentali:

-

Gli investimenti devono riguardare beni strumentali nuovi, materiali o immateriali, funzionali alla transizione digitale ed energetica (inclusi impianti fotovoltaici, software di gestione, sensori IoT, ecc.);

-

Gli investimenti devono garantire un risparmio energetico minimo, dimostrabile tramite perizia tecnica asseverata:

-

≥ 3% sul consumo energetico dell’intera struttura produttiva;

-

oppure ≥ 5% sul consumo energetico del processo interessato;

-

-

Il bene deve essere interconnesso e rispondere ai requisiti di “bene 4.0” secondo l’allegato A e B della Legge 232/2016;

-

L’impresa deve essere in regola con DURC, normativa ambientale, sicurezza sul lavoro e non essere in stato di crisi o soggetta a procedure concorsuali.

È fondamentale sottolineare che il risparmio energetico va certificato prima e dopo l’investimento. La normativa richiede infatti la presentazione di una diagnosi energetica ante e post intervento, redatta da un tecnico abilitato, pena la perdita del beneficio fiscale.

Investimenti ammessi

Il Piano Transizione 5.0 riconosce la possibilità di beneficiare del credito d’imposta anche alle imprese del settore turistico, inclusi gli stabilimenti balneari, a condizione che gli investimenti effettuati siano funzionali alla digitalizzazione e all’efficienza energetica. Questo apre scenari importanti per un comparto spesso escluso dalle politiche industriali tradizionali, ma oggi finalmente incluso nella strategia di transizione green del Paese.

Gli investimenti ammissibili per gli stabilimenti balneari includono:

-

Impianti di autoproduzione da fonti rinnovabili, come:

-

Impianti fotovoltaici installati su tettoie, cabine, spazi di servizio o locali tecnici;

-

Sistemi di accumulo energetico (batterie);

-

Colonnine di ricarica per veicoli elettrici;

-

-

Sistemi intelligenti per il monitoraggio e l’ottimizzazione dei consumi energetici, basati su:

-

Sensori IoT (Internet of Things);

-

Software di analisi e controllo dei consumi elettrici;

-

Dashboard integrate per la gestione centralizzata;

-

-

Software gestionali 4.0 che ottimizzano i processi operativi, come:

-

Soluzioni cloud per prenotazioni, gestione clienti, logistica servizi;

-

Sistemi ERP verticali per attività turistiche;

-

-

Beni strumentali interconnessi destinati alla gestione e automazione dei processi (es. impianti di climatizzazione automatizzati, sistemi per l’illuminazione intelligente, pompe di calore a basso consumo);

-

Attività di formazione del personale per l’utilizzo dei nuovi sistemi digitali ed energetici: le spese per la formazione del personale interno sono agevolabili, purché direttamente connesse agli investimenti agevolati.

Tutti gli investimenti devono essere nuovi, interconnessi e garantire il risparmio energetico minimo previsto dalla normativa. Gli impianti fotovoltaici devono rispettare i requisiti del Decreto FER1 e del Codice della Rete di Terna, mentre le batterie di accumulo devono essere integrate funzionalmente all’impianto.

Per ciascun investimento è obbligatoria la tracciabilità delle spese e la conservazione della documentazione tecnica, fiscale e energetica, necessaria per eventuali controlli futuri da parte dell’Agenzia delle Entrate.

Aliquote e calcolo del credito d’imposta

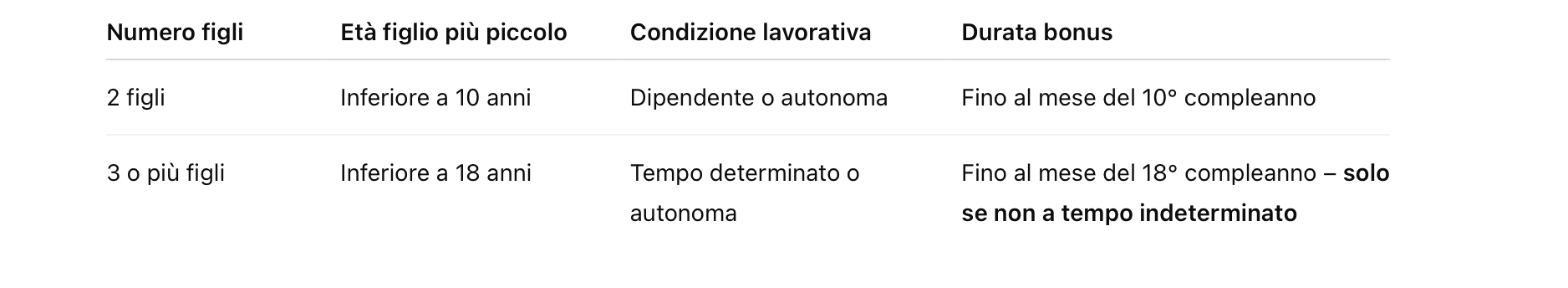

Uno degli aspetti più rilevanti del Piano Transizione 5.0 è la modulazione delle aliquote del credito d’imposta in funzione del risparmio energetico ottenuto. Questo meccanismo premia le imprese — inclusi gli stabilimenti balneari — che riescono a realizzare interventi con un impatto energetico significativo, incentivando non solo l’investimento in sé, ma soprattutto la sua efficacia ambientale.

Nel dettaglio, le aliquote del credito d’imposta 2024-2025, fruibili nel 2026 in compensazione tramite modello F24, sono così articolate:

In pratica, se uno stabilimento balneare installa un impianto fotovoltaico che garantisce un risparmio certificato del 10% sui consumi energetici totali della struttura, potrà ottenere un credito del 45% sull’investimento, fino a un massimo di 2,5 milioni di euro, e del 25% sull’eccedenza fino a 10 milioni.

Il credito d’imposta è:

-

utilizzabile in compensazione in tre quote annuali di pari importo;

-

non concorre alla formazione del reddito d’impresa né della base imponibile IRAP (art. 1, comma 1061, Legge 178/2020, richiamato anche dal DL 19/2024);

-

cumulabile con altri incentivi pubblici (es. Fondo Efficienza Energetica, contributi regionali), purché non si superi il costo effettivo sostenuto.

È fondamentale però documentare ogni fase, dal progetto iniziale alla certificazione post-intervento, per non rischiare la revoca dell’agevolazione. Ogni dato sul consumo energetico e sul risparmio ottenuto va validato da un tecnico certificato EGE o da un ESCo accreditato, come previsto dal Decreto attuativo MIMIT del 2025.

Tempistiche e modalità operative

Nel 2026, il credito d’imposta Transizione 5.0 è già operativo e fruibile da parte delle imprese che hanno effettuato investimenti ammissibili nel corso del biennio 1 gennaio 2024 – 31 dicembre 2025. Ciò significa che, per accedere al beneficio, tutti i progetti devono risultare conclusi, collaudati e attivi entro il 31 dicembre 2025. In caso contrario, non sarà possibile accedere al credito.

Ecco le principali tappe operative da rispettare:

-

Valutazione preliminare e diagnosi energetica ante-intervento: deve essere redatta da un tecnico certificato (EGE o ESCo) e attestare il consumo energetico dell’intera struttura o del processo interessato;

-

Esecuzione dell’investimento: deve riguardare beni strumentali nuovi, interconnessi, e finalizzati alla riduzione dei consumi energetici (≥ 3% struttura o ≥ 5% processo). Le spese devono essere tracciabili e documentate;

-

Certificazione post-intervento: una seconda diagnosi energetica verifica l’effettivo risparmio ottenuto, necessaria per determinare l’aliquota applicabile;

-

Comunicazione al GSE (Gestore dei Servizi Energetici): entro 30 giorni dalla fine dell’intervento, l’impresa deve inviare la documentazione tecnica e le certificazioni al GSE, che gestisce l’intero iter di verifica e ammissione al credito;

-

Utilizzo in compensazione: il credito è fruibile esclusivamente tramite modello F24, in tre quote annuali di pari importo, a partire dall’anno successivo a quello di completamento dell’investimento. In questo caso, la compensazione può iniziare nel 2026, se l’investimento si è concluso nel 2025.

Va ricordato che la Legge (DL 19/2024 e Decreto Attuativo MIMIT 2025) prevede che il credito decada integralmentein caso di:

-

assenza delle certificazioni energetiche richieste;

-

dichiarazioni mendaci o incomplete;

-

mancato rispetto delle condizioni ambientali, fiscali e contributive.

Infine, è opportuno segnalare che non è ammessa la cessione del credito a terzi né la trasformazione in sconto in fattura, a differenza di quanto accaduto con i bonus edilizi. Il credito resta personale e va utilizzato direttamente dall’impresa.

Cumulabilità e vantaggi fiscali

Uno degli aspetti più interessanti del credito d’imposta Transizione 5.0 è la sua cumulabilità con altri incentivi pubblici, nazionali o regionali, purché il cumulo non porti al superamento del 100% del costo effettivamente sostenuto per l’investimento. Questo consente agli stabilimenti balneari di costruire una vera e propria strategia di ottimizzazione fiscale, combinando misure diverse.

Tra gli strumenti con cui è possibile cumulare il credito 5.0 troviamo:

-

Fondo Efficienza Energetica (gestito da Invitalia), che concede contributi a fondo perduto o finanziamenti agevolati per interventi di risparmio energetico;

-

Incentivi regionali a sostegno della digitalizzazione e sostenibilità nelle PMI turistiche (es. bandi POR-FESR);

-

Superammortamento (per chi ha effettuato ordini entro fine 2023 e avviato investimenti nel 2024, se ancora applicabile);

-

Contributi del PNRR Turismo Sostenibile, in particolare per strutture costiere che migliorano l’efficienza ambientale e l’accessibilità;

-

Conto Termico GSE (nei casi compatibili con impianti solari termici o sistemi di climatizzazione a basso impatto).

Questa cumulabilità, prevista dall’art. 38 del DL 19/2024 e confermata nel Decreto attuativo MIMIT, rende il credito 5.0 estremamente vantaggioso anche per imprese che operano in zone economicamente svantaggiate o soggette a vincoli ambientali, come spesso accade per i lidi costieri.

Dal punto di vista fiscale, il credito rappresenta un risparmio diretto sulle imposte dovute (IRES, IRAP, contributi), senza generare reddito imponibile. Si tratta di un beneficio che incide direttamente sulla liquidità aziendale, migliorando il cash flow e facilitando la pianificazione di nuovi investimenti.

Per uno stabilimento balneare, poter contare su un credito fino al 45% dell’investimento, cumulabile con un contributo regionale del 20%, può tradursi in una copertura fino al 65% dei costi, con un impatto minimo sul bilancio.

Come prepararsi

Per accedere con successo al credito d’imposta Transizione 5.0, gli stabilimenti balneari devono affrontare un percorso strutturato, che va ben oltre il semplice acquisto di beni strumentali. Il vero punto di partenza è la diagnosi energetica preliminare, obbligatoria per dimostrare il consumo attuale e calcolare l’impatto degli interventi migliorativi. Senza questo documento, non si può accedere all’incentivo.

Ecco i passaggi essenziali da attuare nel 2026 per non perdere il beneficio fiscale:

-

Contattare un tecnico abilitato: la diagnosi energetica deve essere redatta da un professionista certificato (EGE – Esperto in Gestione dell’Energia, oppure ESCo accreditata secondo la UNI CEI 11352). Il tecnico analizzerà consumi attuali e ipotesi di intervento;

-

Verificare la conformità dei beni: gli impianti o i software da acquistare devono essere interconnessi, rientrare negli allegati A e B della Legge 232/2016 (per i beni 4.0), e contribuire alla riduzione del consumo energetico secondo le soglie previste;

-

Pianificare l’investimento e la formazione: occorre selezionare fornitori affidabili, raccogliere i preventivi e pianificare anche la formazione del personale, poiché le spese formative connesse agli investimenti 5.0 sono agevolabili;

-

Predisporre la documentazione fiscale: è necessario conservare tutta la documentazione tecnica, amministrativa e contabile dell’investimento (fatture, bonifici tracciabili, contratti, certificazioni, perizie);

-

Gestire la comunicazione al GSE: entro 30 giorni dalla conclusione dell’investimento, va inviata la documentazione tecnica e la certificazione energetica al Gestore dei Servizi Energetici, tramite il portale dedicato attivo dal 2025.

Una gestione professionale e accurata di questi passaggi è essenziale per evitare errori o contestazioni che potrebbero compromettere l’accesso al beneficio. Si consiglia, soprattutto per gli stabilimenti con investimenti superiori ai 500.000 euro, di affidarsi a un commercialista specializzato e a una società di consulenza energetica per coordinare l’intero iter tecnico e fiscale.

Esempi e strategie operative

Il credito d’imposta Transizione 5.0 rappresenta una concreta occasione per gli stabilimenti balneari che vogliono rinnovare le proprie strutture in ottica sostenibile e digitale, con un impatto positivo sia sui consumi energetici che sulla redditività d’impresa.

Vediamo alcune applicazioni pratiche degli investimenti agevolabili:

Esempio 1 – Impianto fotovoltaico con batteria di accumulo

Uno stabilimento che installa un impianto fotovoltaico da 20 kWp sui tetti delle cabine e abbina un sistema di accumulo da 20 kWh, può raggiungere un risparmio energetico sul consumo totale della struttura pari al 10%. In questo caso, il credito d’imposta sarà:

-

45% sui primi 2,5 milioni di euro di spesa agevolata;

-

25% sull’eccedenza fino a 10 milioni.

→ Normativa di riferimento: art. 38 del DL 19/2024, convertito con modificazioni nella Legge 56/2024, e Decreto Attuativo MIMIT pubblicato in G.U. n. 185 del 2025. Gli impianti fotovoltaici devono rispettare i requisiti del Decreto FER1 (DM 4 luglio 2019) e le prescrizioni del Codice di Rete di Terna.

Esempio 2 – Digitalizzazione e monitoraggio consumi

Lo stesso stabilimento può installare sensori intelligenti per il monitoraggio dei consumi elettrici (luci, pompe, climatizzazione), integrati in un sistema IoT con software gestionale. Se l’intervento comporta un risparmio certificato del 6% sul processo di climatizzazione, si accede al credito con aliquota del 40%.

→ Normativa di riferimento: beni classificabili nell’Allegato B della Legge 232/2016, rientranti nell’ambito del Piano Transizione 5.0 come da specifiche tecniche contenute nel Decreto MIMIT 2025 (artt. 5-7).

Esempio 3 – Formazione del personale

L’intervento digitale richiede anche una formazione del personale interno (es. per uso di software, monitoraggio dashboard, gestione energetica). Le spese di formazione sono ammissibili fino al 10% del valore dell’investimento, purché effettuate da soggetti accreditati.

→ Normativa di riferimento: art. 6 del Decreto Attuativo MIMIT 2025; cumulabilità ammessa ai sensi dell’art. 38, comma 6, DL 19/2024.

In tutti questi casi, è fondamentale garantire:

-

L’interconnessione dei beni, da certificare con perizia tecnica;

-

La tracciabilità fiscale delle spese (pagamenti con bonifici parlanti, contabilità separata);

-

La certificazione del risparmio energetico prima e dopo l’intervento (art. 38, c. 2, DL 19/2024).

Queste strategie consentono di massimizzare il credito d’imposta e, se ben pianificate, possono coprire fino al 65-70% del costo totale grazie alla cumulabilità con altri incentivi pubblici e regionali.

Riferimenti normativi

Per comprendere e applicare correttamente le regole del credito d’imposta Transizione 5.0, è essenziale fare riferimento alla normativa vigente, aggiornata al 2026. Di seguito un elenco completo e organizzato dei testi normativi, circolari e documenti ufficiali che regolano l’accesso, la gestione e la fruizione dell’incentivo:

Normativa primaria

-

Decreto-Legge 2 marzo 2024, n. 19 (cd. DL PNRR 4)

Articolo 38: istituzione del credito d’imposta Transizione 5.0 per gli investimenti effettuati nel biennio 2024-2025.

Convertito con modificazioni dalla Legge 29 aprile 2024, n. 56. -

Legge 11 dicembre 2016, n. 232 (Legge di Bilancio 2017)

Allegati A e B: definizione dei beni materiali e immateriali 4.0 rilevanti anche ai fini del Piano 5.0.

Normativa secondaria e attuativa

-

Decreto Attuativo del Ministero delle Imprese e del Made in Italy (MIMIT) del 30 giugno 2025

Pubblicato in Gazzetta Ufficiale n. 185 del 12 luglio 2025.

Contiene:-

Regole tecniche per l’ammissibilità degli investimenti;

-

Specifiche per le diagnosi energetiche ante e post intervento;

-

Modalità di trasmissione e gestione tramite GSE;

-

Criteri per il riconoscimento delle aliquote in base al risparmio ottenuto.

-

-

Decreto del MITE (Ministero della Transizione Ecologica) – Decreto FER 1 (DM 4 luglio 2019)**

Regola i criteri tecnici per l’accesso agli incentivi per impianti alimentati da fonti rinnovabili (in particolare fotovoltaico).

Rilevante per l’ammissibilità degli impianti di autoproduzione energetica degli stabilimenti balneari.

Disposizioni fiscali e documentali

-

Circolare Agenzia delle Entrate n. 5/E del 15 febbraio 2025

Chiarisce:-

Le modalità di utilizzo in compensazione tramite modello F24;

-

I limiti di cumulabilità con altri incentivi (es. Conto Termico, Fondo Efficienza Energetica, PNRR);

-

Le condizioni per la non imponibilità fiscale del credito.

-

-

Art. 13 del D.lgs. 18 dicembre 1997, n. 471

Dispone le sanzioni in caso di utilizzo indebito del credito d’imposta, compreso il recupero dell’incentivo con interessi.

Altri riferimenti utili

-

Codice di Rete di Terna – per la connessione alla rete elettrica degli impianti fotovoltaici;

-

UNI CEI 11352 – per l’accreditamento delle ESCo abilitate a rilasciare le diagnosi energetiche;

-

UNI CEI 11339 – standard di certificazione per gli EGE (Esperti in Gestione dell’Energia), unici soggetti abilitati alla redazione delle diagnosi energetiche valide per il credito 5.0;

-

Piattaforma GSE – Portale Transizione 5.0 (attiva dal 2025) – per la trasmissione delle diagnosi energetiche e della documentazione tecnica necessaria all’ammissione al credito.

La corretta conoscenza di queste fonti normative è fondamentale per:

-

Verificare l’ammissibilità degli investimenti;

-

Evitare errori nella procedura di richiesta e fruizione;

-

Prevenire eventuali contestazioni o revoche del credito da parte dell’Agenzia delle Entrate o del GSE.

Conclusione

Il Piano Transizione 5.0 rappresenta una svolta strategica per gli stabilimenti balneari italiani, che fino a pochi anni fa erano spesso esclusi dai grandi incentivi rivolti all’industria. Oggi, grazie a un sistema di crediti d’imposta modulati in base al risparmio energetico, anche le imprese del turismo costiero possono investire in innovazione, ridurre i consumi e ottenere benefici fiscali reali, fino al 45% del costo sostenuto.

L’iniziativa non si limita alla sola efficienza energetica: include anche digitalizzazione, software gestionali, IoT e formazione del personale, favorendo una trasformazione completa e sostenibile del business. Tutto questo, nel rispetto di una normativa chiara e strutturata, che offre sicurezza operativa e vantaggi finanziari concreti.

Tuttavia, per cogliere davvero l’opportunità offerta dal Piano 5.0, è essenziale agire subito: gli investimenti devono essere conclusi entro il 31 dicembre 2025, e richiedono una preparazione accurata, con diagnosi energetiche, documentazione tecnica e fiscale, e il supporto di professionisti esperti.

Chi investirà per tempo e con metodo potrà ottenere un duplice vantaggio: risparmiare legalmente sulle tasse e aumentare il valore competitivo e sostenibile della propria struttura balneare. Il 2026 può essere l’anno giusto per trasformare il proprio stabilimento in un modello di efficienza, tecnologia e sostenibilità.