CCNL Miniere e Metallurgia 2025-2028: aumenti, welfare e innovazione nel nuovo contratto

Il nuovo CCNL per il settore Miniere e Metallurgia, firmato il 17 luglio 2025, rappresenta un’importante svolta contrattuale per migliaia di lavoratori del comparto minerario e metallurgico italiano. In vigore dal 1° aprile 2025 al 31 marzo 2028, il rinnovo introduce rilevanti novità retributive, normative e di welfare, puntando su una modernizzazione dei rapporti di lavoro e su un rafforzamento delle tutele per i lavoratori. L’accordo, siglato da Assomineraria e dalle organizzazioni sindacali Fim-Cisl, Fiom-Cgil e Uilm-Uil, interessa oltre 6.000 addetti impiegati nelle attività estrattive di risorse minerarie e nella lavorazione dei metalli.

Sommario

Tra i punti di maggiore impatto del nuovo CCNL troviamo: incrementi salariali significativi, una rivisitazione della classificazione del personale, più diritti in materia di conciliazione vita-lavoro, sostegno alla genitorialità e misure specifiche per la formazione continua. Ma non solo: le parti sociali hanno anche concordato un nuovo sistema di relazioni industriali che punta su partecipazione, sostenibilità e sicurezza sul lavoro.

In questo articolo approfondiremo tutti i dettagli del rinnovo: dai nuovi minimi retributivi suddivisi per livelli, alle novità contrattuali, fino agli strumenti introdotti per favorire produttività e benessere aziendale, con un’attenzione particolare alle opportunità fiscali e contributive che il contratto potrebbe generare per aziende e lavoratori.

Rinnovo del CCNL

Firmato l’11 luglio 2025 a Roma presso il Centro Congressi del CNEL, l’accordo di rinnovo del Contratto Collettivo Nazionale di Lavoro per le Attività Minerarie è stato sottoscritto da Assorisorse (aderente a Confindustria) e dalle organizzazioni sindacali Filctem-Cgil, Femca-Cisl e Uiltec-Uil. Questo CCNL interessa circa 1.050 lavoratori, attivi in 70 siti produttivi distribuiti in otto regioni italiane, ed è valido dal 1° aprile 2025 fino al 31 marzo 2028.

Il rinnovo giunge in un momento delicato per il comparto dei minerali industriali, che sta affrontando una fase di profonda crisi dovuta a tre fattori principali: la contrazione della domanda interna, l’aumento della concorrenza estera a basso costo e un quadro normativo incerto e frammentato. Questo scenario ha reso necessario un contratto innovativo, capace di dare risposte concrete sia sul piano retributivo che su quello organizzativo e di welfare.

Proprio per questo, l’intesa è il risultato di un percorso partecipato, in cui le parti sociali hanno posto al centro il valore del capitale umano, con particolare attenzione alla qualità del lavoro, al benessere organizzativo, all’innovazione tecnologica e alla formazione continua. Il contratto rinnova l’impegno verso una transizione sostenibile dell’industria estrattiva e metallurgica, rafforzando al tempo stesso diritti, salari e tutele per i lavoratori coinvolti.

Novità economiche e retributive

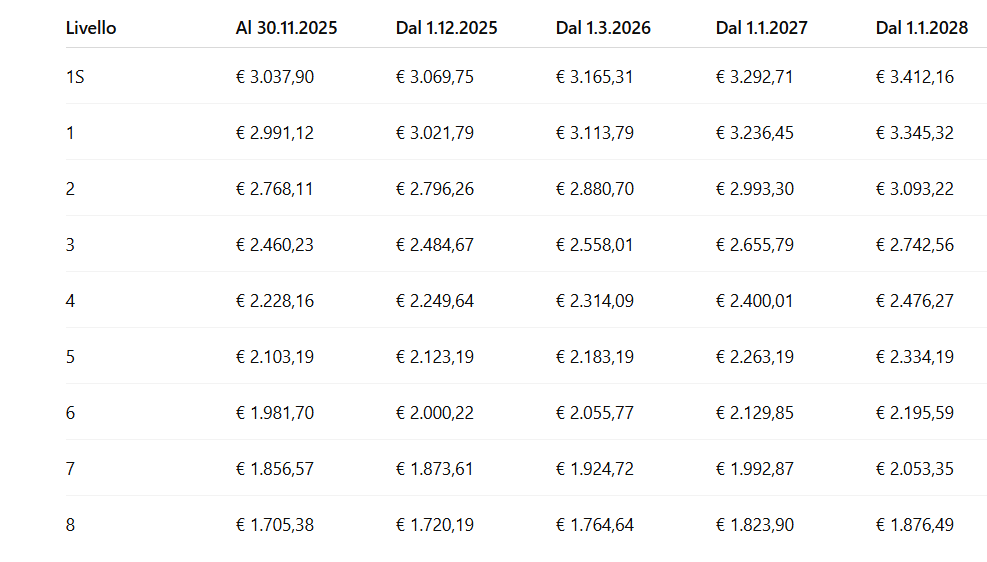

Uno degli elementi centrali del nuovo CCNL Attività Minerarie 2025-2028 è l’adeguamento economico previsto per tutti i livelli di inquadramento. Il contratto introduce infatti quattro tranche di aumenti salariali, con decorrenze fissate a dicembre 2025, marzo 2026, gennaio 2027 e gennaio 2028, che garantiranno un incremento complessivo mensile compreso tra 171 e 374 euro lordi, in base al livello.

Ecco alcuni esempi concreti: il livello 1S, che rappresenta il vertice delle qualifiche, passerà da un minimo di 3.037,90 euro (novembre 2025) a 3.412,16 euro (gennaio 2028). Anche i livelli più bassi, come il livello 8, beneficeranno di un aumento, salendo da 1.705,38 euro a 1.876,49 euro nell’arco del triennio.

Di seguito la tabella dei nuovi minimi retributivi mensili:

Sul fronte del welfare aziendale, il nuovo contratto prevede:

-

Previdenza complementare: il contributo aziendale sale al 4%, comprensivo dello 0,2% destinato alla copertura per premorienza;

-

Sanità integrativa: il costo del piano base sarà interamente a carico dell’azienda, ma limitatamente al solo lavoratore;

-

Contrattazione di secondo livello: viene rafforzata e confermata come strumento fondamentale per favorire la produttività;

-

Quadri: previsto un aumento mensile specifico di 20 euro lordi, in riconoscimento dell’evoluzione tecnologica e del ruolo professionale sempre più strategico.

Infine, per monitorare le evoluzioni del settore, viene istituito un Osservatorio di Settore permanente, utile anche in vista del prossimo rinnovo contrattuale.

Lavoro agile, IA e inclusione

Il nuovo CCNL Miniere e Metallurgia 2025-2028 si distingue anche per un forte orientamento al futuro e all’innovazione sociale e tecnologica. In risposta ai cambiamenti del mercato del lavoro e all’impatto crescente delle tecnologie digitali, le parti firmatarie hanno previsto l’istituzione di tavoli tecnici nazionali su temi strategici come l’Intelligenza Artificiale, il lavoro agile, la revisione della classificazione del personale e la parità di genere.

Nel dettaglio, per quanto riguarda l’IA, si è convenuto sulla necessità di avviare una profonda riflessione sull’organizzazione del lavoro alla luce delle trasformazioni introdotte da algoritmi, automazione e tecnologie predittive. Verrà quindi creata una Commissione nazionale con esperti del settore, incaricata di definire regole contrattuali condivise per governare in modo equo l’impatto dell’intelligenza artificiale sui processi aziendali e sulle mansioni.

Ampio spazio è dato anche al tema della digitalizzazione dei diritti sindacali, con il potenziamento delle tutele anche in modalità telematica.

Sono inoltre previste due Commissioni permanenti:

-

una per la revisione della classificazione del personale, in funzione delle nuove competenze richieste;

-

una per l’Osservatorio Pari Opportunità, che integrerà i principi ESG (ambientali, sociali e di governance) nei processi aziendali.

Particolare attenzione viene riservata anche alla gestione degli appalti: il contratto rafforza le tutele per i lavoratori delle ditte esterne, promuove politiche DE&I (Diversity, Equity & Inclusion) e si adegua ai modelli organizzativi inclusivi previsti dai D.Lgs. 81/2008 (tutela della salute e sicurezza sul lavoro) e 624/1996 (consultazione in ambito minerario).

Nuove priorità contrattuali

Società cancellata dal Registro Imprese: il liquidatore conserva poteri per 5 anni

Regime Impatriati: tutte le regole, i vincoli e le opportunità fiscali per chi rientra in Italia

Decreto Infrastrutture 2025: tutte le novità su trasporti, appalti, energia e incentivi alle imprese

La società a socio unico: che cos'è, quali sono i vantaggi, i rischi e le regole da conoscere nel 2025

(totale 155)